Humle Fonder september 2023 – Har småbolagen lidit klart snart?

Inte heller september 2023 kommer skriva in sig i böckerna som någon småbolagsmånad. Kräftgången fortsätter. Sedan småbolagen toppade vid årsskiftet 2021/22 så har Carnegie Småbolags Index (CSX) fallit 37 procent. Marknaden har gått in i ett negativt sentimentshumör där räntor, inflation och konjunktur är faktorer som marknadens aktörer verkar tävla i att leverera negativa budskap omkring – vilket sätter sig på aktiekurser. De mindre bolagen faller på räntekänslighet som vi talade om i förra månadsbrevet. Men jag upplever också en svagare likviditet på marknaden och en passivitet i marknaden.

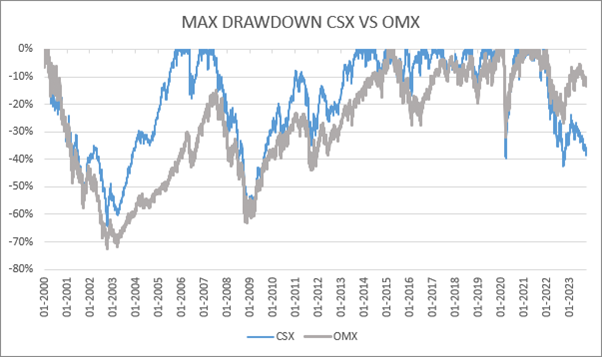

Även om vårt jobb som förvaltare är att blicka framåt har vi ändå valt att göra en tillbakablick för att titta på mönster i börsutvecklingen för små respektive stora bolag. Bilden nedan visar den negativa aktiekursutvecklingen från senaste topp. Ett värde på 0 innebär att index fortsätter göra nya högsta nivåer. Vi kan konstatera att småbolagsindex är ner nästan 40% sedan toppen 2021/22.

Bilden visar både CSX (småbolagsindex) och OMXS30 (stora bolag) där vi kan konstatera att vi sett ungefär samma bottnar i alla marknadskrascher. Vid IT kraschen efter millennieskiftet tappade OMXS30 index mer än 70% och det tog nästan 15 år för de stora bolagen att återhämta sig. Småbolagen tappade något mindre men tog 5 år på sig för att återhämta sig. Sedan följde finanskrisen och småbolagen tappade nästan 60% i värde (samtidigt som de stora bolagen fortfarande inte var tillbaka till gamla högsta nivåer. Återigen återhämtade sig småbolagen snabbare. Vid den europeiska skuldkrisen föll småbolagen mindre än de stora bolagen och återigen gick återhämtningarna snabbare.

Källa: Bloomberg

Situationen idag är intressant där vi ser att småbolagen sedan toppen 2021/22 dels fallit väsentligt snabbare än de stora bolagen och skillnaden mellan stora och små bolag sedan senaste topp aldrig visat ett liknande mönster.

Vad beror skillnaden på? Jag kan bara spekulera men kan konstatera att det ser konstigt ut.

1) Vi hade bubbeltendenser i framförallt småbolagsmarknaden innan allt vände ner.

2) Marknadsräntorna som snabbt ökat har som vi talade om i förra månadsbrevet haft en negativ påverkan på högt skuldsatta bolag operationellt men också via det faktum att diskonteringsräntan har kommit upp.

3) Riskviljan och aktieintresset har minskat rejält hos allmänheten och likviditeten har försämrats.

4) De större bolagen gynnas till större del av den svagare kronan då de är stora exportörer medan mindre bolag i större utsträckning lider av inköp i utländsk valuta. etc etc.

Det handlar om en kombination av psykologi och svagare fundamenta. Båda dessa faktorer är just nu inställda maximalt negativt. Kommer detta bestå för alltid? Förmodligen inte. Kommer börsen att vända innan vi har faktiska bevis på en vändning? Det har den gjort tidigare. Finns det svenska småbolag därute idag som har en värdering på vinstneutrala multiplar som vi tidigare bara sett vid ett fåtal tillfällen? Jag tycker det ser ut så. Kommer småbolagen att kunna fortsätta växa sina vinster snabbare än stora bolag över tid, som de gjort historiskt? Varför skulle de inte kunna det. Finns det en historisk korrelation mellan vinstutveckling och aktiekursutvecklingen? Ja det finns det. När vänder det då? Jag vet inte men jag väljer att lita på historien.

Petter Löfqvist, ansvarig förvaltare

Marknaden

Stockholmsbörsens breda index (OMXSGI Index) minskade 2,0 procent under månaden. Småbolagsindex (CSRXSE Index) minskade 3,8 procent. Hittills i år har OMXSGI avkastat 4,3 procent medan CSRXSE avkastat minus 3,0 procent.

Månadens bolag - Yubico (ACQ BURE AB, SPAC)

Yubico är ett nytt tillskott till portföljen från och med september då bolaget tog steget in på börsen. Detta gjordes på ett något icke-traditionellt vis då det var Bures SPAC (Special Purpose Acquisition Company) som köpte en del av bolaget och sedan fick Yubico ta SPAC:ens plats.

Allt och alla börjar bli uppkopplade på något sätt. I takt med att det cyberattacker och kontokapningar ökar blir det allt mer kostsamt för företagen. Mot bakgrunden av detta är marknaden för cybersäkerhet strukturellt växande. Yubico tillhandahåller en hårdvaruprodukt Yubikey, likt en USB-sticka som används för tvåfaktorsautentisering. En säkerhetsmetod där användaren som ska logga in på exempelvis ett konto behöver ge två olika bevis för att identifiera sig och begära åtkomst. Mer traditionella tvåfaktorsmetoder är som känt ett lösenord plus en kod. I fallet Yubikey är det en fysisk liten sticka som blir din och en del av identifieringen. För Yubikey är det tekniken bakom denna som är intressant, men vi tänker inte ge oss in på att förklara det tekniska utan låta siffrorna och kunderna tala för sig själva.

Ett konto som är kopplat till Yubikey där denne används som en del i tvåfaktorsverifieringen har aldrig blivit ”hackat”, dvs otillåten åtkomst av annan part. Detta går inte att säga om någon annan metod. Bolaget har växt sin omsättning med i snitt 50% mellan 2016 – 2022 med en bruttomarginal norr om 80%. I kundlistan finner vi bolag som Google, Amazon, Microsoft, internationella myndigheter, Novartis och Salesforce. Yubico har verkligen lyckats att ta sig in

med sin lösning hos de stora spelarna, något som visar på den kvalité i form av skydd bolaget tillhandahåller.

Man behöver inte vara ett företag för att kunna köpa Yubikey, det går alldeles utmärkt som privatperson om du vill göra ditt digitala liv säkrare. Det är också en del av hur Yubico lyckats ta sig in hos dessa stora globala företag. Privatpersoner som köpt Yubikey har insett hur bra den är och sedan introducerat det för företagen de jobbar på. Ens användare har varit ens bästa marknadsförare.

Bolaget grundades 2007 av Stina och Jakob Ehrensvärd i Sverige men är numera ett globalt bolag med huvudfäste i USA. Bolaget har som mål att växa 25% årligen med en EBIT marginal på 20%, en resa vi är optimistiska till och vill vara med på.

Humle Småbolagsfond

Under månaden minskade fondens värde 6,0 procent samtidigt som fondens jämförelseindex (CSRX Sweden Index) minskade 3,8 procent. De senaste tolv månaderna har fondens värde minskat 0,9 procent och jämförelseindex ökat 8,5 procent.

Starkast kursutveckling i portföljen under månaden stod ACQ Bure AB (SPAC för Yubico) för med en uppgång på 13%. Starkast bidrag till den totala avkastningen i portföljen kommer från SOBI, ACQ Bure AB och Bravida. De största negativa bidragen kom från Vitec, Chemometec och Sagax.

Under månaden har ACQ Bure AB (SPAC för Yubico) tillkommit i portföljen samtidigt som Hexatronic och Zenicor sålts av helt.

Humle Sverigefond

Under månaden minskade fondens värde 3,7 procent och fondens jämförelseindex (SIXPRX Index) minskade 2,0 procent. De senaste tolv månaderna har fondens värde ökat 8,7 procent och fondens jämförelseindex ökat 16,3procent.

Starkast kursutveckling i portföljen under månaden stod SOBI för med en uppgång på 5,6%. Starkast bidrag till den totala avkastningen i portföljen kommer från SCA, SEB och Atlas Copco. De största negativa bidragen kom från Nibe, ABB och AstraZeneca.

Har ni några frågor eller vill träffa hos, är ni hjärtligt välkomna att höra av er på info@humlefonder.se

Riskinformation

Historisk avkastning är ingen garanti för framtida avkastning. De pengar som placeras i fonden kan både öka och minska i värde och det är inte säkert att en investerare får tillbaka hela det insatta kapitalet. Ytterligare information finns i fondens faktablad, informationsbroschyr, årsberättelse och halvårsredogörelse finns på humlefonder.se. Ovan text ska inte ses som rådgivande.

Historisk avkastning är ingen garanti för framtida avkastning. De pengar som placeras i fonden kan både öka och minska i värde och det är inte säkert att en investerare får tillbaka hela det insatta kapitalet. Ytterligare information finns i fondernas faktablad, informationsbroschyr, årsberättelse och halvårsredogörelse finns på humlefonder.se.